内容:

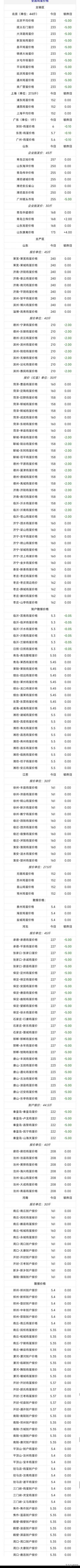

在数字化浪潮中,网络红人(网红)已成为一道独特的风景线,他们凭借独特魅力、专业内容或独特直播风格,吸引了无数粉丝的目光,并实现了从零到千万的收入飞跃。近期,一则关于某知名网红的新闻引发了广泛关注:其年收入超过千万,但在报税时却惊讶地发现实际应纳税额竟未达到5000元。这一现象不仅让公众对网红的税务状况感到好奇,也引发了对网络经济下税务管理困境的深入思考。

网红收入的多元化与复杂性

我们需要理解网红收入的多元化和复杂性。网红的收入来源通常包括但不限于以下几个方面:

- 广告合作:品牌方为了推广产品或服务,会与网红合作进行产品推广或代言,这是网红的主要收入来源之一。

- 直播打赏:通过直播平台进行才艺展示、知识分享或日常Vlog等,观众可以通过打赏的方式直接给予网红经济回报。

- 商品销售:部分网红会开设自己的网店或通过直播带货,直接销售商品并从中获取利润。

- 赞助与捐赠:一些非营利性活动或个人项目会得到企业或个人的赞助,这也是网红收入的一部分。

- 版权与版权衍生:如音乐、视频、图片等内容的版权费用,以及基于这些内容开发的衍生品收入。

这些多元化的收入渠道使得网红的税务管理变得异常复杂,尤其是对于那些初涉此道的年轻网红而言,他们往往缺乏专业的财务知识和经验。

报税未达5000元的背后原因

为何会出现年收入超千万而报税金额却未达5000元的情况呢?这背后涉及多个层面的原因:

- 税收优惠政策:部分地区或国家为了吸引人才或促进经济发展,会为特定行业或个人提供税收优惠政策,如果该网红恰巧符合这些条件并享受了相关政策,其实际应纳税额自然会减少。

- 税务筹划与避税策略:在巨大的经济利益面前,一些高收入群体和其团队会利用各种合法或擦边球的税务筹划手段来降低税负。

- 税务知识不足:如前所述,许多年轻网红在财务管理上并不专业,他们可能对税法了解不足或存在误解,这导致他们在报税时未能准确计算应纳税额,甚至可能存在漏报、瞒报的情况。

- 平台与经纪公司的责任:一些大型直播平台和经纪公司在与网红合作时,会负责一部分税务管理,由于平台或公司内部管理不善、对税法理解不深等原因,也可能导致网红的税务处理不当。

税务困境与挑战

这一现象不仅暴露了网红个人在税务管理上的不足,也反映了整个网络经济下税务体系的挑战:

- 监管难度大:网络经济的虚拟性和跨地域性使得税务监管变得异常困难,尤其是对于那些频繁跨平台、跨国界活动的网红而言,如何确保其税务合规成为一大难题。

- 信息不对称:由于缺乏透明度,税务机关难以准确掌握网红的真实收入情况,这导致在征税时往往只能依赖网红自行申报,而无法进行有效验证和监督。

- 法律与政策滞后:网络经济的快速发展超前于现有法律法规的更新速度,许多新兴的商业模式和收入来源在现有税法中找不到明确的对应条款,这使得税务处理变得复杂且不确定。

- 公众信任危机:此类事件频发不仅损害了国家税收的严肃性,也影响了公众对网络经济中个人诚信的信任,长此以往,将不利于网络经济的健康发展和社会稳定。

应对措施与建议

针对上述问题,提出以下几点建议和措施:

- 加强税法宣传与教育:政府和相关部门应加强对网络红人及其团队的税法宣传和培训,提高他们的税务意识和专业水平。

- 完善法律法规与政策:针对网络经济的特殊性,及时修订和完善相关税法及政策,确保法律框架能够跟上经济发展的步伐。

- 加强监管与信息共享:建立跨部门的信息共享机制,加强税务、工商、公安等部门之间的合作与协调,提高监管效率和准确性。

- 推动平台责任:明确直播平台和经纪公司在网红税务管理中的责任和义务,要求其建立健全的财务管理体系。

- 建立公众监督机制:鼓励公众参与监督网红的税务行为,增加透明度,让公众成为税务监管的重要力量之一。

年收入超千万却报税未达5000元的现象虽属个案但具有警示意义,它不仅揭示了网络经济下个人在税务管理上的困境与挑战,也反映了整个社会在面对新兴经济形态时所面临的复杂问题。只有通过政府、企业和个人三方面的共同努力,才能构建一个公平、透明、高效的税务体系,为网络经济的健康发展提供有力保障。